Themen des Artikels

Um Themen abonnieren und Artikel speichern zu können, benötigen Sie ein Staatsanzeiger-Abonnement.Meine Account-Präferenzen

Factoring trotzt der Konjunkturkrise

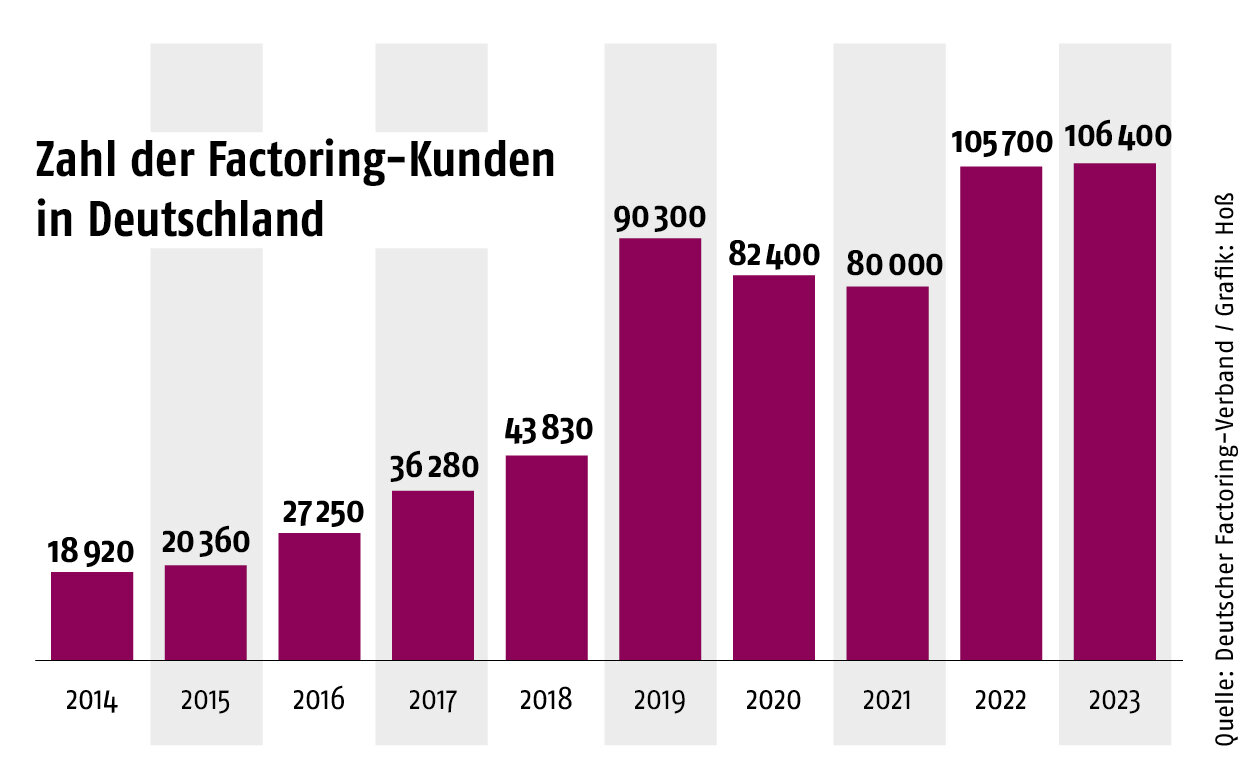

Der Verkauf von Forderungen gewinnt in der heimischen Wirtschaft an Bedeutung. Über 100.000 Unternehmen nutzen inzwischen Factoring als Finanzierungsquelle.

Imago/Panthermedia/AndreyPopov)Stuttgart. Die Nachfrage nach Factoring-Dienstleistungen zeigt sich trotz des schwierigen konjunkturellen Umfelds stabil. Die Branche verzeichnete sogar ein leichtes Wachstum. Im ersten Halbjahr 2024 stiegen die Umsätze der Mitglieder des Deutschen Factoring-Verbandes nach dessen Angaben um 0,8 Prozent auf 194,2 Milliarden Euro. Die Zahl der Factoring-Kunden erhöhte sich auf über 106 000 Unternehmen.

Die Factoring-Quote, also das Verhältnis des angekauften Forderungsvolumens zum Bruttoinlandsprodukt, lag 2023 bei 9,3 Prozent. Im internationalen Vergleich ist dies allerdings noch ausbaufähig: Belgien erreicht 22,5 Prozent, Spanien 19,4 Prozent.

Liquidität steigt und interne Ressourcen werden geschont

Beim Factoring handelt sich um den fortlaufenden Verkauf von Forderungen aus Warenlieferungen oder Dienstleistungen an ein spezialisiertes Finanzinstitut, den sogenannten Factor. Dieser zahlt dem Unternehmen den Großteil des Rechnungsbetrags sofort aus und übernimmt das Ausfallrisiko sowie die Verwaltung und Abwicklung der Forderungen. Factoring ist somit primär ein Finanzierungsinstrument.

Die Vorteile liegen auf der Hand: Unternehmen verbessern ihre Liquidität, da sie nicht auf lange Zahlungsziele warten müssen. Zudem reduziert sich das Risiko von Forderungsausfällen, was die Planungssicherheit erhöht. Das ausgelagerte Mahnwesen entlastet interne Ressourcen, sodass sich Unternehmen stärker auf ihr Kerngeschäft konzentrieren können.

Allerdings gibt es auch Nachteile zu bedenken. Die Nutzung von Factoring ist mit Kosten verbunden, die je nach Anbieter und Volumen variieren. Zudem kann die Abhängigkeit von einem Factor die Flexibilität einschränken. Nicht zuletzt könnten Kunden die Einschaltung eines Factors als Zeichen finanzieller Schwäche interpretieren.

„Aus meiner Sicht überwiegen oft die Vorteile“, sagt Factoring-Experte Thorsten König, Chef des Consultinghauses CBS Finance aus Essen und Mitglied im KMU-Beraterverband. „Wer sein Unternehmen vor Liquiditätsengpässen schützen, wettbewerbsfähig bleiben und dabei unabhängig von Banken agieren will, sollte das Thema in den Blick nehmen“, meint König.

Abtretung von Forderungen an Kunden offen kommunizieren

Unternehmen, die Factoring in Betracht ziehen, rät der Experte vor allem Folgendes: Erstens sollte eine sorgfältige Auswahl des Factoring-Anbieters erfolgen. Dabei sind nicht nur die Konditionen, sondern auch die Branchenkenntnis und die Reputation des Factors entscheidend.

Zweitens ist es ratsam, die internen Prozesse anzupassen. Eine enge digitale Zusammenarbeit zwischen Buchhaltung und dem Factor gewährleistet einen reibungslosen Ablauf und minimiert Fehlerquellen.

Und zum dritten sollte die Kommunikation mit den Kunden zu diesem Thema offen gestaltet werden. Transparenz über die Zusammenarbeit mit einem Factor kann Missverständnisse vermeiden und das Vertrauen der Kunden stärken.

Mehr Informationen zum Factoring